Dopo qualche tempo torniamo a parlare di un tema che ha creato moltissima confusione durante il periodo estivo: le nuove regole iva per l’e-commerce a partire da luglio 2021.

Di quali sono i cambiamenti e come impattano per i venditori online italiani queste nuove regole ne abbiamo già parlato ampiamente in un nostro contenuto di cui, se non l’avessi ancora letto, trovi il link di seguito: E-commerce cosa cambia dal primo luglio 2021.

Oggi ci soffermiamo su delle questioni più di taglio pratico, ovvero come fare nel concreto a pagare l’iva per le vendite effettuate vs consumatori finale UE attraverso questo nuovo regime fiscale, il regime OSS appunto.

Prima di partire con la guida passo passo facciamo alcune brevissime premesse giusto per fissare le idee.

Sommario

Le nuove regole per l'ecommerce dal 1/7/2021

Cosa si dichiara attraverso il regime OSS

L'iva oss non può essere compensata

Cosa serve per la dichiarazione OSS

Quando si fa la dichiarazione OSS

Come fare la dichiarazione OSS

Come fare la dichiarazione OSS

Consulenza GRATUITA e senza impegnocon un consulente esperto di Partitaiva24Le nuove regole per l’ecommerce dal 1/7/2021

Consulenza GRATUITA e senza impegnocon un consulente esperto di Partitaiva24Le nuove regole per l’ecommerce dal 1/7/2021Andiamo proprio per punti:

Se vendi vs clienti italiani consumatori finali > non cambia nullaSe vendi vs clienti business italiani o UE > non cambia nullaSe vendi vs clienti consumatori finali > massima attenzioneMassima attenzione perché? Perché dal 1 luglio 2021 esiste un’unica soglia cumulativa per le vendite in UE di € 10.000.

Sotto tale soglia di vendita vs clienti finali UE puoi continuare a vendere tranquillamente con la tua partita iva italiana addebitando l’iva italiana.

Se superi tale soglia le opzioni a disposizione sono 2:

Aprire una p. iva in ogni stato UE nel quale si effettuano vendite, applicare l’iva di quel determinato paese ed effettuare i versamenti iva secondo le regole di tale paese.Aderire al regime OSS, applicare l’iva del paese UE in cui stai vendendo ed effettuare un unico versamento iva cumulativo.Se aderisci al regime OSS quindi riesci a fare tutto in maniera centralizzata e per centralizzata intendiamo, un’unica partita iva (quella dello stato dove risiedi), un’unica dichiarazione e un unico versamento iva per le vendite in tutti i paesi UE.

Nota molto importante è che tale regime, il nuovo regime OSS, è utilizzabile solo se le vendite vengono effettuate da un paese UE vs un altro paese UE. Inoltre, nel caso in cui la merce venduta venga stoccata in più paesi, devi avere una partita iva per ciascun paese in cui stocchi la merce, indipendentemente che tu utilizzi il regime OSS o meno.

Lo stoccare e spedire merce da un paese UE implica la necessità di aprire una posizione IVA in quel determinato paese, indipendentemente dalle vendite o meno.

Cosa si dichiara attraverso il regime OSSCon la dichiarazione OSS vanno dichiarate tutte le vendite effettuate verso consumatori finali (B2C) da un paese vs un altro dell’Unione Europea.

Le vendite nazionali vanno dichiarate con la partita iva nazionale.

Es.

Vendite Italia vs Italia -> dichiarazione iva nazionaleVendite Italia vs Germania, Francia, Spagna -> dichiarazione OSSVendite Germania vs Germania -> obbligo apertura partita iva DE e conseguente dichiarazione IVA tedescaVendite Germania vs Spagna, Francia -> dichiarazione OSSVendite Germania vs Italia -> dichiarazione OSSL’iva oss non può essere compensataL’iva dichiarata con la dichiarazione periodica OSS non può essere compensata con l’iva a credito italiana. Sono due dichiarazioni IVA diverse.

In poche parole, se vendi all’estero attraverso il regime OSS ti ritroverai sistematicamente con un’iva a debito da versare trimestralmente.

Cosa serve per la dichiarazione OSSPer inoltrare una corretta dichiarazione OSS e di conseguenza avere un corretto calcolo dell’iva da versare è fondamentale compilare in maniera ordinata i corrispettivi mensili e conoscere le aliquote iva dei beni che stai vendendo in ciascun paese.

Bisogna conoscere con certezza le vendite transfrontaliere e da quale paese vs quale paese sono state effettuate.

Consigliamo l’utilizzo di alcuni programmi e tool collegabili ai propri profili seller sulle principali piattaforme per la gestione dei corrispettivi. Es. ZonWizard.

Come detto, altro punto fondamentale è la conoscenza delle diverse aliquote iva UE. Di seguito riportiamo una tabella.

Quando si fa la dichiarazione OSS

Quando si fa la dichiarazione OSSLa dichiarazione OSS ha cadenza trimestrale.

I trimestre (gennaio-marzo) – scadenza dichiarazione e versamento iva 30 aprileII trimestre (aprile-giugno) – scadenza dichiarazione e versamento iva 31 luglioIII trimestre (luglio-settembre) – scadenza dichiarazione e versamento iva 31 ottobreIV trimestre (ottobre-dicembre) – scadenza dichiarazione e versamento 31 gennaioNB. È obbligatorio effettuare la dichiarazione OSS anche se non hai effettuato vendite OSS durante il trimestre di riferimento.

Hai dubbi su come fare la dichiarazione OSS? Prenota una call gratuita con i nostri consulenti

GRATIS e senza impegno Come fare la dichiarazione OSS

GRATIS e senza impegno Come fare la dichiarazione OSSLa dichiarazione OSS va effettuata attraverso la propria area riservata di Agenzia dell’entrate.

Il primo passo quindi è accedere con le proprie credenziali SPID alla propria area su: https://www.agenziaentrate.gov.it/portale/. Effettuato l’accesso clicca su servizi.

Nella barra di ricerca scrivi OSS e successivamente clicca sul link: MOSS, OSS e IOSS UE per andare avanti e iniziare la procedura.

Clicca su: «Dichiarazioni regimi OSS e IOSS: compila le dichiarazioni»

Se sei già registrato all’OSS, il sistema automaticamente ti darà la possibilità di effettuare tale tipo di dichiarazione, dovrai solamente cliccare su accedi sulla sezione Gestione Dichiarazioni.

Nella sezione inserimento di una nuova dichiarazione dovrai selezionare anno e periodo di riferimento. Una volta selezionate le voci clicca su crea nuova.

Se non hai vendite OSS dovrai procedere a cliccare sulla voce niente da dichiarare e potrai salvare e inviare la dichiarazione.

Se invece hai effettuato vendite da Italia vs UE, dovrai procedere a cliccare su: “Aggiungi fornitura per dichiarare le tue vendite”.

Prima di andare avanti, ricorda che potrai scaricare gratuitamente questa guida in formato PDF dalla nostra community Facebook: Generazione Partita iva. Se hai dubbi in merito ricorda inoltre che puoi sempre richiedere una consulenza preliminare gratuita per il tuo business online. Compila il form in homepage: Partitaiva24.it

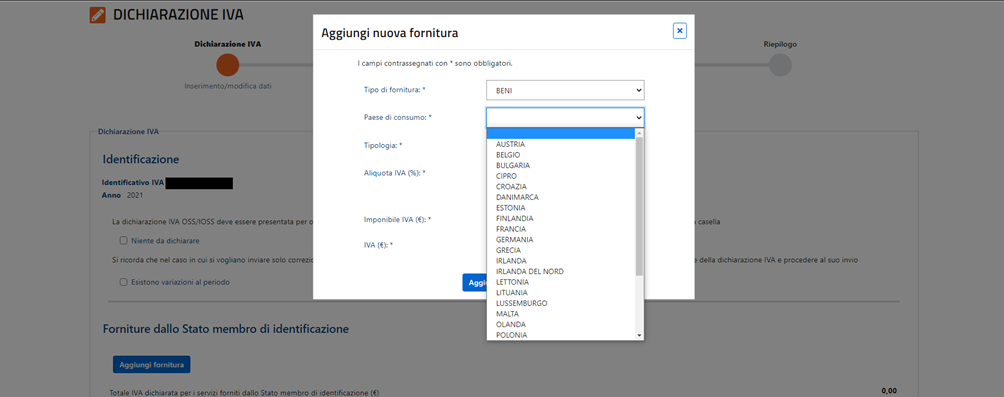

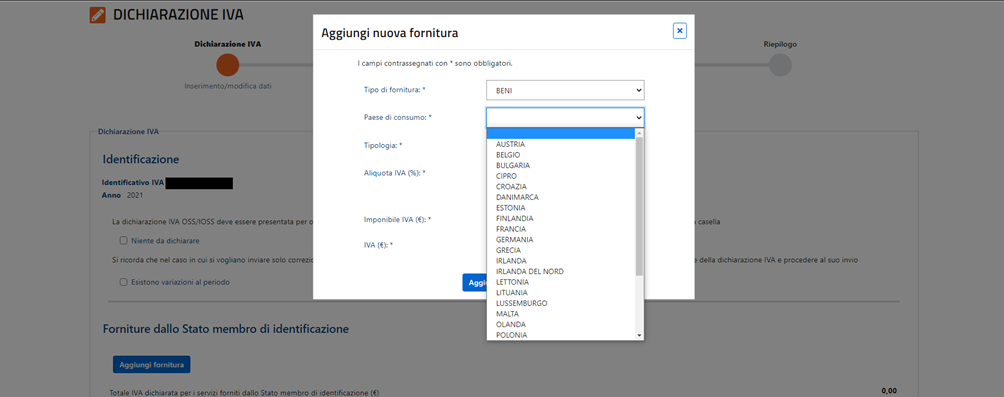

Cliccato su aggiungi fornitura si entra nel vivo.

Dovrai per prima cosa andare ad aggiungere se nel periodo di riferimento (il trimestre complessivo) hai venduto beni o servizi.

Lo step successivo è inserire il paese in cui hai effettuato le vendite. Dovrai aggiungere una fornitura per ciascun paese e, se nello stesso paese hai venduto beni o servizi, dovrai allo stesso modo inserire due forniture. Compilare in maniera ordinata i corrispettivi è fondamentale.

Nella sezione tipologia, dovrai inserire il tipo di bene venduto (dovrai specificare se sottoposto ad aliquote iva particolari o standard). Successivamente sarà necessario scegliere l’aliquota iva corrispondente e il valore dell’imponibile (il valore sul quale verrà aggiunta l’iva).

NB. Il totale da te incassato è uguale a: imponibile + iva). Inserito l’imponibile, per calcolare l’iva da versare ti basterà cliccare sulla calcolatrice e poi su aggiungi.

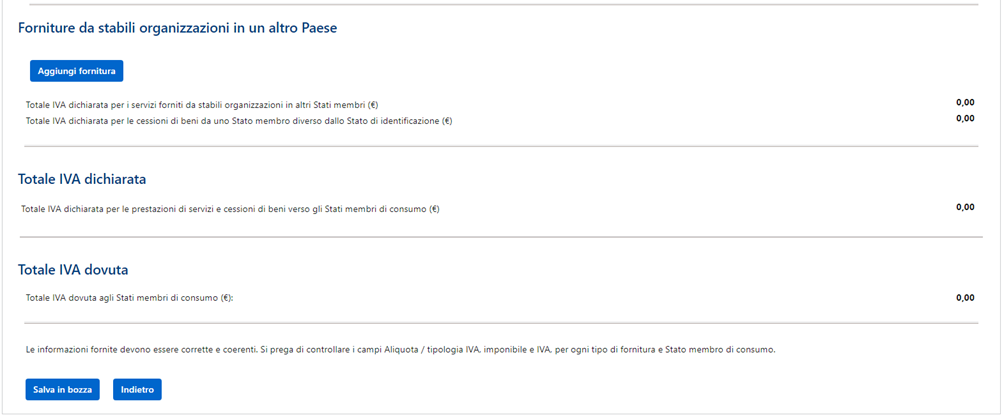

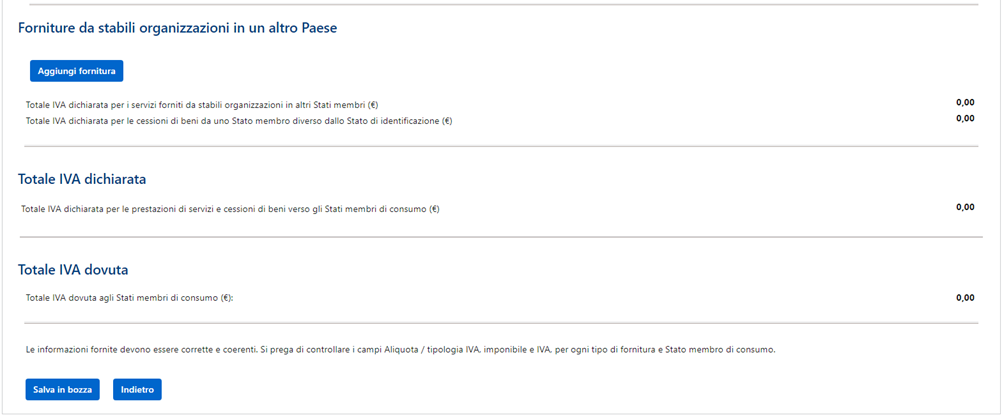

Inserite tutte le forniture, ti ritroverai un elenco che potrai controllare, eliminare o modificare. Controllalo prima di andare avanti e confermare.

Se le tue vendite sono state effettuate da altri paesi in cui sei identificato dovrai selezionare aggiungi fornitura dalla voce «forniture da stabili organizzazioni».

Es. Vendite da Germania vs Italia, Germania vs Francia. Da un paese in cui sei identificato vs un altro. La compilazione della fornitura è analoga, dovrai solo inserire i riferimenti della tua p. iva straniera in più. Una volta inserite tutte le forniture puoi procedere a salvare e successivamente inviare la tua dichiarazione.

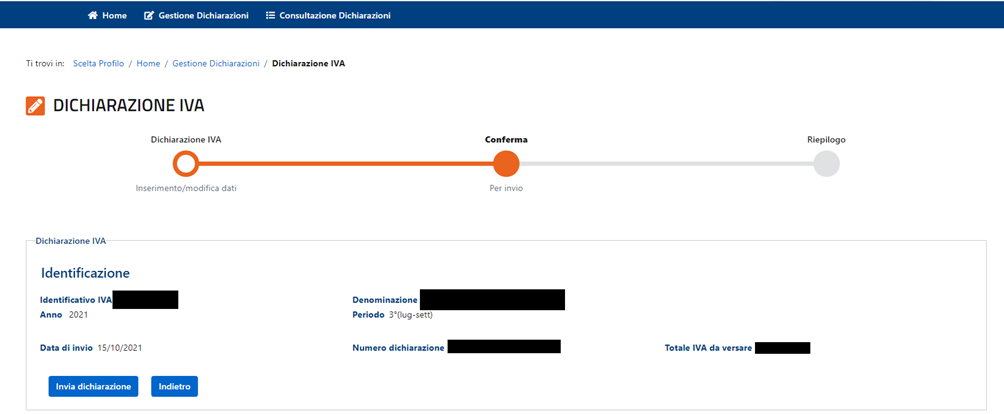

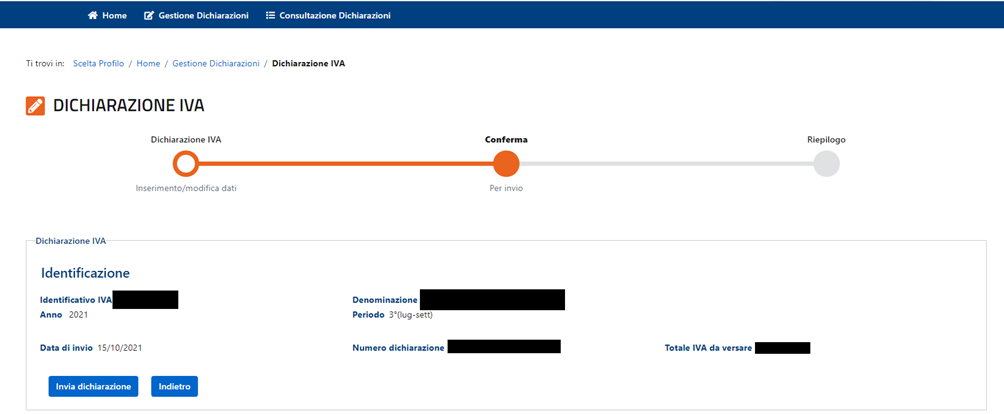

Prima dell’invio effettivo, il sistema ti farà effettuare un breve controllo per conferma. Se è tutto ok, puoi procedere con l’invio.

Una volta inviata potrai procedere a stampare una copia della dichiarazione.

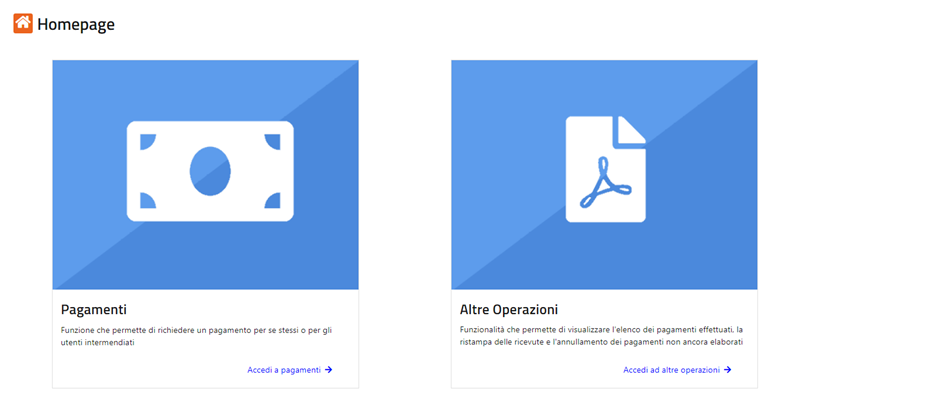

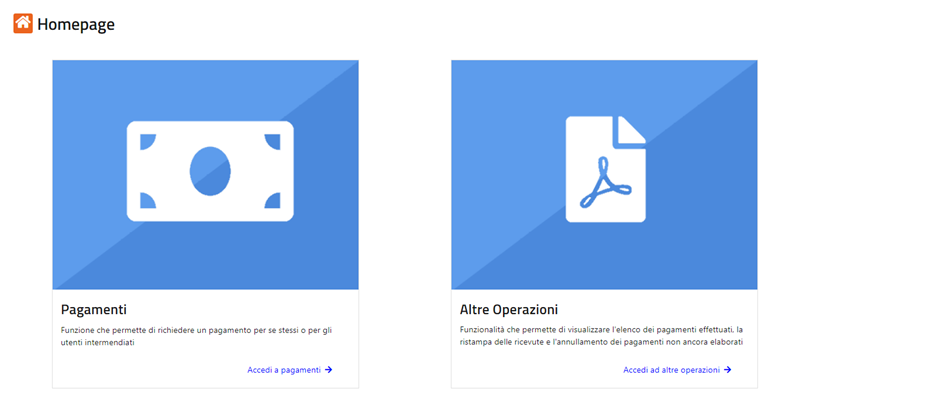

Per procedere al pagamento devi selezionare pagamenti OSS e IOSS nel menù iniziale.

Seleziona accedi ai pagamenti e successivamente scegli la dichiarazione che vuoi pagare.

Potrai decidere se effettuare il pagamento con addebito sul conto corrente. Se ti ricordi hai inserito il tuo IBAN in fase di registrazione OSS oppure decidere di effettuare tu direttamente il pagamento attraverso un bonifico.

La scadenza per l’invio della dichiarazione e il pagamento dell’iva ti ricordiamo che è il mese successivo al trimestre di riferimento.

Se ti è stata utile la guida, ricorda che potrai scaricarla gratuitamente in formato PDF dalla nostra community Facebook: Generazion

Come fare la dichiarazione OSSLa dichiarazione OSS va effettuata attraverso la propria area riservata di Agenzia dell’entrate.

Il primo passo quindi è accedere con le proprie credenziali SPID alla propria area su: https://www.agenziaentrate.gov.it/portale/. Effettuato l’accesso clicca su servizi.

Nella barra di ricerca scrivi OSS e successivamente clicca sul link: MOSS, OSS e IOSS UE per andare avanti e iniziare la procedura.

Clicca su: «Dichiarazioni regimi OSS e IOSS: compila le dichiarazioni»

Se sei già registrato all’OSS, il sistema automaticamente ti darà la possibilità di effettuare tale tipo di dichiarazione, dovrai solamente cliccare su accedi sulla sezione Gestione Dichiarazioni.

Nella sezione inserimento di una nuova dichiarazione dovrai selezionare anno e periodo di riferimento. Una volta selezionate le voci clicca su crea nuova.

Se non hai vendite OSS dovrai procedere a cliccare sulla voce niente da dichiarare e potrai salvare e inviare la dichiarazione.

Se invece hai effettuato vendite da Italia vs UE, dovrai procedere a cliccare su: “Aggiungi fornitura per dichiarare le tue vendite”.

Prima di andare avanti, ricorda che potrai scaricare gratuitamente questa guida in formato PDF dalla nostra community Facebook: Generazione Partita iva. Se hai dubbi in merito ricorda inoltre che puoi sempre richiedere una consulenza preliminare gratuita per il tuo business online. Compila il form in homepage: Partitaiva24.it

Cliccato su aggiungi fornitura si entra nel vivo.

Dovrai per prima cosa andare ad aggiungere se nel periodo di riferimento (il trimestre complessivo) hai venduto beni o servizi.

Lo step successivo è inserire il paese in cui hai effettuato le vendite. Dovrai aggiungere una fornitura per ciascun paese e, se nello stesso paese hai venduto beni o servizi, dovrai allo stesso modo inserire due forniture. Compilare in maniera ordinata i corrispettivi è fondamentale.

Nella sezione tipologia, dovrai inserire il tipo di bene venduto (dovrai specificare se sottoposto ad aliquote iva particolari o standard). Successivamente sarà necessario scegliere l’aliquota iva corrispondente e il valore dell’imponibile (il valore sul quale verrà aggiunta l’iva).

NB. Il totale da te incassato è uguale a: imponibile + iva). Inserito l’imponibile, per calcolare l’iva da versare ti basterà cliccare sulla calcolatrice e poi su aggiungi.

Inserite tutte le forniture, ti ritroverai un elenco che potrai controllare, eliminare o modificare. Controllalo prima di andare avanti e confermare.

Se le tue vendite sono state effettuate da altri paesi in cui sei identificato dovrai selezionare aggiungi fornitura dalla voce «forniture da stabili organizzazioni».

Es. Vendite da Germania vs Italia, Germania vs Francia. Da un paese in cui sei identificato vs un altro. La compilazione della fornitura è analoga, dovrai solo inserire i riferimenti della tua p. iva straniera in più. Una volta inserite tutte le forniture puoi procedere a salvare e successivamente inviare la tua dichiarazione.

Prima dell’invio effettivo, il sistema ti farà effettuare un breve controllo per conferma. Se è tutto ok, puoi procedere con l’invio.

Una volta inviata potrai procedere a stampare una copia della dichiarazione.

Per procedere al pagamento devi selezionare pagamenti OSS e IOSS nel menù iniziale.

Seleziona accedi ai pagamenti e successivamente scegli la dichiarazione che vuoi pagare.

Potrai decidere se effettuare il pagamento con addebito sul conto corrente. Se ti ricordi hai inserito il tuo IBAN in fase di registrazione OSS oppure decidere di effettuare tu direttamente il pagamento attraverso un bonifico.

La scadenza per l’invio della dichiarazione e il pagamento dell’iva ti ricordiamo che è il mese successivo al trimestre di riferimento.

Se ti è stata utile la guida, ricorda che potrai scaricarla gratuitamente in formato PDF dalla nostra community Facebook: Generazione Partita iva. Se hai dubbi in merito ricorda inoltre che puoi sempre richiedere una consulenza preliminare gratuita per il tuo business online. Compila il form in homepage: Partitaiva24.it